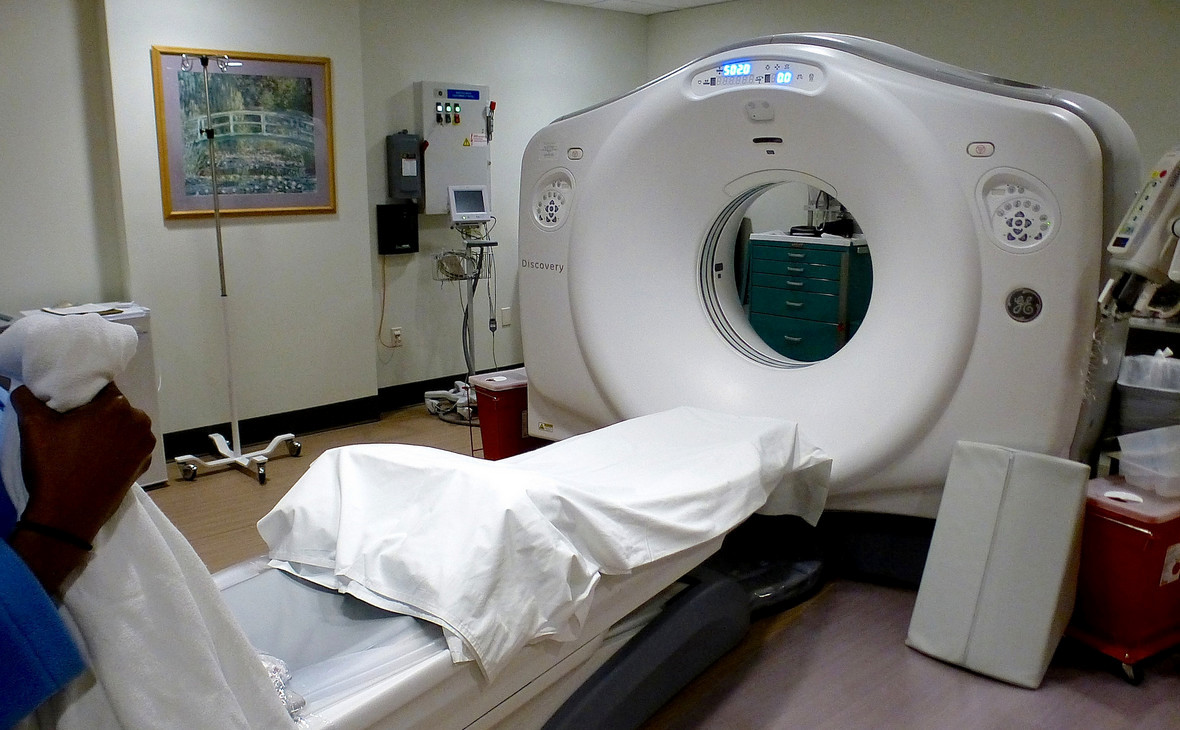

Магнитно-резонансный томограф — одно из изделий, которое производит медицинское подразделение General Electric (Фото: пользователя liz west с сайта flickr.com)

Многопрофильная корпорация General Electric попробует спастись от постоянного снижения капитализации с помощью разделения бизнеса. Компания подала заявку на первичное публичное размещение (IPO) своего медицинского подразделения GE Healthcare, сообщило агентство Bloomberg со ссылкой на осведомленные источники. Эта структура производит томографы, аппараты для УЗИ и другое оборудование для больниц.

Вероятно, размещение состоится будущей весной. Промышленный конгломерат работает по планируемому листингу с Goldman Sachs, Bank of America, Citigroup, JPMorgan и Morgan Stanley, уточнили собеседники агентства. В самой GE, как и в банках, вопрос пока не комментируют.

От чего отказывается GE

GE отходит от непрофильного рынка, поскольку пытается сузить фокус, нарастить денежные средства и остановить один из самых глубоких спадов в своей 126-летней истории, отметили в Bloomberg. При этом GE Healthcare — одно из самых прибыльных подразделений корпорации. В прошлом году оно заработало $3,5 млрд при объеме продаж в $19 млрд.GE Healthcare производит не только стационарное и мобильное оборудование для медицинской диагностики. У компании также есть быстрорастущее подразделение по естественным наукам, на которое приходится около четверти продаж компании.

Бизнес, связанный со здравоохранением, не раз провоцировал критику некоторых инвесторов GE. Они считают, что это подразделение не вписывается в основную деятельность General Electric по производству промышленного оборудования, такого как реактивные двигатели и газовые турбины. В частности, бывший генеральный директор корпорации Джеффри Иммельт подвергся критике за дорогостоящее приобретение в 2004 году британской медицинской компании Amersham Plc.

Как это скажется на компании

О планах выхода GE Healthcare на IPO было известно еще в июне; публичное размещение позволит новой структуре стать одной из крупнейших медицинских компаний на планете, считает аналитик «Открытия» Сергей Филатов. «Для начала стоит понимать, что GE — это многопрофильная технологическая компания. Выделение отдельного бизнеса по производству медицинского оборудования говорит о его зрелости и способности генерировать свободный денежный поток», — уверен эксперт.Такой шаг полностью соответствует свежей стратегии компании по реструктуризации бизнеса. В рамках этой стратегии корпорация продает непрофильные активы и погашает долги. Такую оценку действиям GE дал руководитель отдела трейдинга и инвестиций «Тинькофф Банка» Антон Кицун. Одной из первых предпринятых мер была продажа доли в Baker Hudges, которая началась в ноябре, напомнил аналитик.

Что будет с акциями

С начала года акции General Electric потеряли более 50% цены. Влияние новости об IPO подразделения Healthcare на котировки акций GE можно наблюдать уже сегодня — бумаги продолжают падение. Но монетизация отдельного бизнеса в целях сокращения долга, который превышает собственный капитал в 2,5 раза, сможет в будущем изменить настроение инвесторов на позитивное, считает Сергей Филатов из «Открытия».IPO медицинского бизнеса может стать следующим крупным шагом на пути трансформации компании, и в целом оно может повлиять положительно на котировки GE полагает представитель «Тинькофф Банка» Антон Кицун. По его мнению, это позволит компании высвободить дополнительные денежные средства и погасить часть своего внушительного долга за счет полученных денег от IPO.

«Кроме того, функционируя как независимая компания, медицинский бизнес может повысить свою эффективность за счет более простой структуры управления и быстрого принятия решений», — добавил Кицун.

Аналитики, опрошенные Refinitiv, в настоящий момент считают акции GE недооцененными, однако не рекомендуют совершать с ними никаких действий: тем, у кого они есть, эксперты рекомендуется держать бумаги.

Инвестиции не для всех

Американский фондовый рынок ждет большой кризис, связанный с тем, что кредитные рейтинги крупных корпораций могут быть снижены. В дальнейшем начнутся продажи их облигаций и облигаций компаний с аналогичным рейтингом, которые постепенно приведут к глубокой коррекции рынка. Такую точку зрения привел аналитик инвестиционной компании «Алор Брокер» Алексей Антонов.«Среди претендентов на первое звено в таком сценарии называют как раз GE (рейтинг BBB+ по версии S&P), а также Ford (BBB) и General Motors (BBB). То есть возможен переход корпоративного долга от инвестиционного уровня к спекулятивному с эффектом домино», — предупредил он.

У GE наблюдается высокая закредитованность и пограничный рейтинг, поэтому компания и проводит реорганизацию, выделяя непрофильные направления в отдельные бизнесы, рассуждает Антонов. IPO подразделения GE Healthcare, скорее всего, не для массового инвестора, так как при отсоединении от головной компании она может получить «в наследство» долг в размере $18 млрд.

«Если не получит — то это будет интересная история. Но тогда GE не достигнет своих целей по реорганизации и снижении долговой нагрузки и может потерять еще 10-15% капитализации, а акции могут упасть до $6,1», — спрогнозировали в «Алор Брокер».

Автор: Антон Песков.

Подробнее на РБК:

https://quote.rbc.ru/news/article/5c19fc009a794772b550a94e